Облигация – это финансовый инструмент, который позволяет компаниям и государствам привлекать дополнительные средства путем выпуска ценных бумаг. Каждая облигация имеет определенную доходность, которая является важным фактором для инвесторов при принятии решения о покупке.

Доходность облигации – это процентная ставка, которую инвестор получает в виде процентов от номинальной стоимости облигации. Она является доходом от инвестиций и выплачивается периодически, обычно ежегодно или полугодовыми платежами. Расчет доходности облигации основан на нескольких факторах, включая стоимость и срок облигации, а также текущую процентную ставку на рынке.

Одним из показателей доходности облигации является доходность по номиналу. Этот показатель рассчитывается путем деления годового купонного дохода (платежа, выплачиваемого инвестору) на номинальную стоимость облигации. Например, если облигация имеет номинальную стоимость в 1000 долларов и годовой купонный доход в 100 долларов, то доходность по номиналу составит 10%.

Другим показателем доходности является доходность по рыночной стоимости. Она рассчитывается путем деления годового купонного дохода на текущую рыночную стоимость облигации. Разница между доходностью по номиналу и доходностью по рыночной стоимости свидетельствует о том, насколько инвесторы готовы платить сверх номинальной стоимости за облигацию.

Определение доходности облигации важно для инвесторов, так как она позволяет сравнить различные облигации и принять решение о целесообразности инвестиций в определенные ценные бумаги. Расчет доходности облигации может быть сложным процессом, но понимание основных показателей и факторов поможет инвесторам принять обоснованное решение и получить максимальную отдачу от своих инвестиций.

Видео:Доходность облигаций (YTM) - что это и как рассчитать?Скачать

Основы доходности облигации:

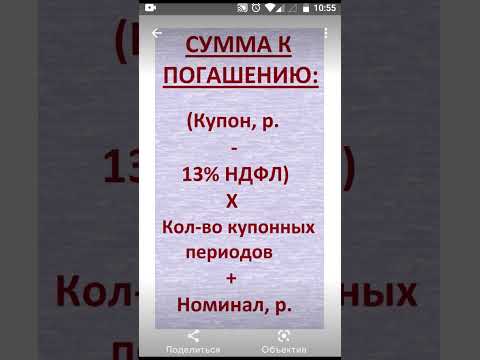

Во-первых, доходность облигации зависит от процентного дохода, который будет начислен инвестору. Облигации выпускаются с определенным купонным процентом, который выплачивается инвестору на протяжении всего срока действия облигации. Купонный процент облигации может быть фиксированным, когда он не меняется в течение срока действия облигации, или может изменяться в зависимости от рыночных условий. Поэтому при расчете доходности необходимо учесть именно купонный доход.

Во-вторых, доходность облигации также зависит от ее номинальной стоимости и рыночной стоимости. Номинальная стоимость облигации — это сумма, которую инвестор будет получать по истечении срока действия облигации. Рыночная стоимость облигации — это текущая цена облигации на рынке, которая может быть выше или ниже номинальной стоимости в зависимости от рыночных факторов. При расчете доходности облигации необходимо учитывать именно рыночную стоимость.

Для расчета доходности облигации можно использовать несколько методов, таких как метод простого среднего дохода, метод внутренней нормы доходности (IRR) и метод совокупной доходности.

Метод простого среднего дохода основан на простом купонном доходе облигации и рыночной стоимости. Для его расчета необходимо сложить купонные выплаты, которые инвестор будет получать на протяжении всего срока действия облигации, и разделить их на среднюю рыночную стоимость облигации.

Метод внутренней нормы доходности (IRR) использует сложные математические расчеты для определения процентной ставки, по которой сумма приведенных к настоящему времени денежных потоков (купонные платежи и номинальная стоимость облигации) равна текущей рыночной стоимости облигации.

Метод совокупной доходности основан на предположении, что инвестор реинвестирует купонные выплаты по определенной ставке до конца срока действия облигации. Данный метод учитывает как купонные выплаты, так и доходы, получаемые от реинвестиции.

Выбор метода расчета доходности облигации зависит от конкретной ситуации и предпочтений инвестора. Важно помнить, что доходность облигации — это не единственный фактор, который следует учитывать при принятии решения о вложении средств. Также необходимо учитывать риски, связанные с облигацией, и общую финансовую ситуацию эмитента.

Видео:Как рассчитать доходность облигаций. Как заработать на облигацияхСкачать

Основы доходности облигации: Как установить стоимость облигации

Для определения стоимости облигации существует несколько подходов. Один из таких подходов — использование дисконтирования денежных потоков. Этот метод предполагает оценку будущих платежей по облигации и их приведение к текущей стоимости.

Приведение к текущей стоимости производится путем умножения каждого будущего платежа по облигации на коэффициент дисконтирования. Коэффициент дисконтирования зависит от доходности по облигации и срока ее погашения. Чем выше доходность и срок погашения, тем ниже коэффициент дисконтирования.

Для расчета стоимости облигации можно использовать следующую формулу:

Стоимость облигации = (C1/r) + (C2/r^2) + … + (Cn/r^n) + (F/r^n)

Где:

C1, C2, …, Cn — платежи по облигации в каждый период;

F — номинальная стоимость облигации;

r — доходность по облигации;

n — количество периодов до погашения облигации.

Обратите внимание, что стоимость облигации рассчитывается как сумма приведенных к текущей стоимости будущих платежей и номинальной стоимости облигации.

Зная ожидаемые платежи по облигации, доходность и количество периодов до погашения, инвестор может определить стоимость облигации и принять решение о ее покупке или продаже. Это позволяет оценить потенциальную доходность от вложения в облигацию и сравнить ее с другими инвестиционными возможностями.

Основные факторы, влияющие на стоимость облигации

- Номинальная стоимость: Это значение, которое указывается в облигации и является исходной стоимостью, по которой облигация будет погашена по истечении срока ее действия. Номинальная стоимость основывается на рыночной цене облигации, когда она была выпущена.

- Срок облигации: Это период времени, через который обязательство по выплате процентов и возврату номинальной стоимости облигации должно быть выполнено. Чем дольше срок облигации, тем более велик риск изменения условий на рынке и, соответственно, тем выше ставка доходности.

- Процентная ставка: Это процентная ставка, которую выплачивает эмитент облигации ее владельцам в виде процентного дохода. Процентная ставка может быть фиксированной или изменяемой.

- Курсовые изменения: Если облигация выпущена в иностранной валюте, то стоимость облигации будет подвержена рискам связанным с изменением обменного курса между валютами. Это может влиять на стоимость облигации на рынке.

- Кредитный рейтинг: Кредитный рейтинг эмитента облигации также может влиять на ее стоимость. Чем выше кредитный рейтинг эмитента, тем ниже риск невыполнения обязательств по облигации, и, соответственно, тем ниже ставка доходности.

- Рыночные условия: Облигации торгуются на открытом рынке, и их стоимость зависит от спроса и предложения на рынке. Рыночные условия, такие как инфляция, процентные ставки и общая экономическая ситуация, могут влиять на стоимость облигации.

Все эти факторы в совокупности определяют стоимость облигации на рынке. Инвесторы должны учитывать все эти факторы при принятии решения о покупке или продаже облигации, чтобы определить ее доходность и риск.

Формула для расчета стоимости облигации

Расчет стоимости облигации осуществляется с использованием специальной формулы, которая учитывает такие факторы, как срок погашения облигации, номинальная стоимость, купонный доход, а также с учетом доходности, предлагаемой на рынке.

Формула для расчета стоимости облигации имеет следующий вид:

| Символ | Описание |

|---|---|

| P | Стоимость облигации |

| C | Годовой купонный доход |

| n | Количество периодов (лет) до погашения облигации |

| y | Доходность облигации (в процентах) |

| F | Номинальная стоимость облигации |

Формула:

P = C * (1 — (1 + y)^-n)/y + F/(1 + y)^n

Где P — стоимость облигации, C — годовой купонный доход, n — количество периодов до погашения облигации, y — доходность облигации, F — номинальная стоимость облигации.

Расчет стоимости облигации по данной формуле позволяет определить цену по которой инвесторы готовы покупать данную облигацию на рынке. На основе этой стоимости инвесторы принимают решение о покупке или продаже облигации, а также оценивают ее доходность и риски.

Видео:Облигации ОФЗ - Как Считать РЕАЛЬНЫЙ ДОХОД! Тинькофф Инвестиции Обучение для начинающихСкачать

Виды доходности облигаций

Номинальная доходность — это процентная ставка, указанная в облигационном договоре. Она определяет фиксированный доход, который инвестор получит от облигации в виде процентных платежей. Номинальная доходность остается постоянной на протяжении всего срока действия облигации.

Рыночная доходность — это доходность, которую инвестор получит от облигации, если ее приобрести на рынке по текущей цене. Рыночная доходность может отличаться от номинальной доходности и зависит от разницы между текущей ценой облигации и ее номинальной стоимостью. Если облигация приобретена по скидке, рыночная доходность будет выше номинальной, и наоборот.

Выбор видов доходности облигаций зависит от целей инвестора. Номинальная доходность является предсказуемой и гарантированной, что может быть привлекательно для тех, кто ищет стабильный доход. Рыночная доходность, с другой стороны, может предоставить возможность заработать больше, если инвестор способен приобрести облигацию с дисконтом и продать ее по более высокой стоимости.

Инвесторы должны учитывать и другие факторы, такие как кредитный рейтинг эмитента и инфляция, при выборе облигаций и установлении соответствующей доходности.

Номинальная доходность

Фиксированная номинальная доходность означает, что процентная ставка останется постоянной на протяжении всего срока действия облигации. Это позволяет инвесторам заранее знать, сколько они будут получать в виде процентов на свои инвестиции.

Переменная номинальная доходность, также известная как ставка купона, может меняться в зависимости от рыночных условий. Она может быть связана с определенным процентом от номинальной стоимости облигации или с определенным индексом, например, ставкой привлекательности рыночных процентных ставок.

Номинальная доходность является одним из основных критериев для принятия решения об инвестировании в облигацию. Инвесторы ищут облигации с высокой номинальной доходностью, чтобы получать больший доход от своих инвестиций.

Однако номинальная доходность не является единственным критерием при выборе облигации. Также важны финансовое состояние компании или государства, степень риска инвестиций и другие факторы, которые могут влиять на выплаты по облигации.

Получая информацию о номинальной доходности облигации, инвесторы могут сравнивать разные облигации и принимать обоснованные инвестиционные решения. Они могут рассчитать ожидаемую доходность от инвестиции в облигацию и сравнить ее с альтернативными инвестиционными возможностями для принятия решения о наиболее выгодной стратегии.

Рыночная доходность облигации

Рыночная доходность облигации зависит от нескольких факторов, включая текущий уровень процентных ставок на рынке, кредитный рейтинг эмитента, срок погашения облигации и другие рыночные условия.

Для расчета рыночной доходности облигации инвестор должен учитывать текущую стоимость облигации и ожидаемые платежи по купонам и номиналу облигации. Рыночная доходность может быть вычислена путем решения уравнения, которое уравновешивает стоимость облигации и ожидаемые денежные потоки.

Рыночная доходность облигации может изменяться со временем в зависимости от изменений процентных ставок и других факторов, влияющих на рынок облигаций. Инвесторы могут использовать рыночную доходность для сравнения доходности различных облигаций и принятия решения об оптимальном вложении своих средств.

| Преимущества | Недостатки |

|---|---|

| Позволяет оценить потенциальную доходность облигации на рынке. | Может изменяться в зависимости от рыночных условий. |

| Используется для сравнения доходности различных облигаций. | Не учитывает другие факторы, влияющие на инвестиционные решения. |

| Позволяет определить привлекательность инвестиции в данную облигацию. | — |

В целом, рыночная доходность облигации является важным инструментом для инвесторов при принятии решения о вложении средств в облигации и оценке их доходности на рынке.

📺 Видео

Как быстро посчитать доходность облигаций?Скачать

Доходность облигаций с учетом инфляции в РФСкачать

4.8 Доходность облигацийСкачать

Облигации для начинающих: как заработать? Доходность, купон, виды облигацийСкачать

Как научиться выбирать облигации. Таблица для расчета доходности облигаций.Скачать

Доходность к погашению облигации.Скачать

Что такое облигации и как на них заработать? Купон по ОФЗ 422 рубля. Заработок на облигацияхСкачать

Облигации - доходность к погашению / Большой купон НЕ равен большому доходуСкачать

ФИНАНСОВАЯ ГРАМОТНОСТЬ ЗА 15 МИНУТ! АКЦИИ | ОБЛИГАЦИИ | ВКЛАДЫ [Реальная Стратегия]Скачать

![ФИНАНСОВАЯ ГРАМОТНОСТЬ ЗА 15 МИНУТ! АКЦИИ | ОБЛИГАЦИИ | ВКЛАДЫ [Реальная Стратегия]](https://i.ytimg.com/vi/wBMbgYBmqYs/0.jpg)

Таблица для расчета доходности облигаций.Скачать

Что такое облигации и как на них заработать? Купон по ОФЗ 32,31 рубль. Как выбирать облигации?Скачать

Облигации для Начинающих | Как Получать 20 ГодовыхСкачать

Как рассчитать доходность по облигациямСкачать

Таблица для расчета доходности облигаций. Как выбрать облигацию? Калькулятор доходности к погашению.Скачать

Как выбрать облигации ОФЗ и посчитать доходностьСкачать

ВКЛАД или ОБЛИГАЦИИ? Что выгоднее? Реальная доходность облигаций и ОФЗ!Скачать

Доходность облигаций с амортизацией делаю расчёт вместе с вами.Скачать