Когда решение о продаже автомобиля принято, многие владельцы сталкиваются с вопросом, какая сумма будет облагаться налогом при продаже. Данная информация является важной, так как от нее зависит итоговая стоимость сделки и возможные финансовые расходы.

В Российской Федерации налог на продажу автомобиля является обязательным и устанавливается налоговым законодательством страны. Сумма налога зависит от цены продажи транспортного средства. Но это не единственный фактор, который может повлиять на налогообложение.

Кроме цены автомобиля, налогообложение также зависит от срока владения машиной. В случае, если автомобиль был в собственности менее 3 лет, налоговая ставка будет выше. Это связано с тем, что в течение первых 3 лет эксплуатации автомобиль теряет на стоимости быстрее, поэтому налоговая нагрузка для владельца больше.

Также налог на продажу автомобиля может различаться в зависимости от региона. Каждый субъект РФ самостоятельно устанавливает налоговые ставки, поэтому при продаже автомобиля необходимо учитывать законодательство своего региона и его изменения с течением времени.

Видео:Налог с продажи автомобиля в 2023 году, как не платить налог при продаже машины менее 3 летСкачать

Налог на прибыль

Размер налога на прибыль определяется исходя из финансовых результатов деятельности предприятия. Обычно к основной сумме налога прибавляется дополнительная налоговая ставка, которая различается в зависимости от региона.

Определение суммы налога происходит на основании бухгалтерских данных о прибыли организации за отчетный период. Для этого необходимо правильно вести учет и составлять финансовые отчеты в соответствии с требованиями законодательства.

При расчете налога на прибыль учитывается не только полученная прибыль, но и различные расходы, которые направлены на осуществление предпринимательской деятельности. Таким образом, предприятия имеют возможность снизить налоговую базу и уменьшить сумму налога.

Важно учитывать, что рассчитывать налог на прибыль должны только юридические лица, осуществляющие предпринимательскую деятельность. Для индивидуальных предпринимателей действуют другие налоговые ставки и особенности уплаты налога.

Определение суммы налога

Для определения суммы налога при продаже автомобиля в первую очередь необходимо узнать его стоимость, которая является основой для расчетов. Эту информацию можно получить из различных источников: каталогов автомобилей, автосалонов, Интернета или с помощью эксперта по оценке автомобилей.

Однако, следует учитывать, что налог на продажу автомобиля рассчитывается не по полной стоимости, а по стоимости, уменьшенной на некоторые факторы. Например, сумма налога может зависеть от возраста автомобиля и его технического состояния.

Также следует учесть налоговые льготы, которые могут применяться при продаже автомобиля. Например, при продаже авто, которое было приобретено и используется более 3 лет, может быть установлена сниженная ставка налога.

Для точного расчета налога при продаже автомобиля, рекомендуется обратиться к специалисту – юристу или бухгалтеру, который хорошо разбирается в налоговом законодательстве.

Важно помнить, что неправильно рассчитанный налог может привести к негативным последствиям, а также недоимке налогов, которую придется выплатить в дальнейшем.

Какие расходы можно учесть при продаже автомобиля

При продаже автомобиля важно учесть возможные расходы, которые могут быть учтены в налоговых целях. Это позволит снизить сумму налога на прибыль и сделать сделку более выгодной.

Следующие расходы можно учесть при продаже автомобиля:

- Затраты на приобретение и ремонт. Если вы приобрели автомобиль для последующей продажи, то можно учесть затраты на его приобретение и ремонт в качестве расходов. Они должны быть документально подтверждены, например, счетами, квитанциями и т.д.

- Рекламные расходы. Если вы затратили средства на рекламу автомобиля, то эти расходы также можно учесть при рассчете налога на прибыль. Например, расходы на создание и размещение объявлений о продаже автомобиля.

- Комиссионные расходы. Если вы продаете автомобиль через посредников или автосалон, то можно учесть комиссионные расходы при расчете налога на прибыль. Например, плата за услуги посредника или автосалона.

- Транспортные расходы. Если вам потребовалось дополнительно затратить средства на транспортировку автомобиля к покупателю, то эти расходы можно учесть в налоговой декларации. Например, затраты на топливо, дорожные сборы и др.

- Нотариальные расходы. Если при продаже автомобиля вы обратились к нотариусу для оформления договора купли-продажи, то также можно учесть затраты на его услуги при расчете налога на прибыль.

- Прочие расходы. В некоторых случаях можно учесть и другие расходы, связанные с продажей автомобиля. Например, расходы на страховку автомобиля, затраты на подготовку к продаже (мойка, ремонт мелких повреждений и т.д.), стоимость запчастей и т.д. Важно иметь документальное подтверждение этих расходов.

Учтите, что для учета расходов в налоговой декларации необходимо иметь документальное подтверждение всех затрат. Это могут быть счета, квитанции, договоры и т.д. Также рекомендуется консультироваться с налоговым специалистом или юристом, чтобы правильно определить, какие расходы можно учесть и как их правильно оформить.

Видео:НАЛОГ 13 С ПРОДАЖИ АВТОМОБИЛЯ, КОТОРЫЙ БЫЛ В СОБСТВЕННОСТИ МЕНЕЕ 3 ЛЕТ.Скачать

НДС

В случае продажи автомобиля, ставка НДС составляет 20 процентов от его цены. Это значит, что при продаже автомобиля стоимостью 1 000 000 рублей, сумма НДС будет составлять 200 000 рублей.

Обычно НДС включается в стоимость товара или услуги и является невидимым для покупателя. Однако, в некоторых случаях, НДС может быть выделен отдельно и указан на счете или квитанции.

НДС взимается на всех этапах производства и распределения товаров. Это означает, что когда автомобиль проходит через различные этапы производства и продажи, НДС рассчитывается и выплачивается каждой компанией, занимавшейся этим автомобилем.

Стоит отметить, что не все организации обязаны уплачивать НДС при продаже автомобиля. В зависимости от их статуса и деятельности, возможны некоторые льготы и особенности расчета этого налога.

При проведении продажи автомобиля и уплате НДС необходимо учесть все требования и законодательные нормы. Нарушение правил по уплате НДС может привести к штрафам и другим негативным последствиям для продавца.

6. Кто должен уплачивать НДС при продаже автомобиля

Когда автомобиль продается, уплата налога на добавленную стоимость (НДС) возлагается на продавца. Законодательство предусматривает, что НДС должен уплачивать продавец, если он приобрел автомобиль с целью его продажи или использования в рамках своей предпринимательской деятельности.

Это означает, что если вы продаёте автомобиль как физическое лицо или как коммерческое предприятие, вы обязаны включить НДС в стоимость автомобиля и уплатить его при продаже.

Однако, если вы продаете автомобиль как индивидуальный предприниматель, у вас есть возможность освободиться от обязанности уплаты НДС при условии, что ваша общая годовая выручка не превышает установленный порог.

Как определить базу налогообложения

- Расходы на подготовку автомобиля к продаже: это могут быть затраты на ремонт, техническое обслуживание, чистку, покраску и другие работы, необходимые для придания автомобилю привлекательного внешнего вида и исправной работы.

- Расходы на рекламу и продвижение: это включает затраты на создание и размещение объявлений о продаже автомобиля, на проведение рекламных акций и другие маркетинговые мероприятия, направленные на привлечение потенциальных покупателей.

- Расходы на оформление документов: это включает затраты на оплату услуг нотариуса, страховки, государственной пошлины и других расходов, связанных с оформлением продажи автомобиля.

- Расходы на доставку: это могут быть затраты на транспортировку автомобиля до места продажи или до покупателя.

Важно отметить, что все расходы должны быть официально документированы и могут быть учтены только в том случае, если они были связаны с продажей конкретного автомобиля.

Итак, определение базы налогообложения при продаже автомобиля включает вычет всех расходов, связанных с продажей, из полученной суммы от продажи. Таким образом, налогооблагаемой базой будет являться итоговая сумма, оставшаяся после вычета всех допустимых расходов.

🎦 Видео

Как продавцу не платить налог, а покупателю не пролететьСкачать

Налог с продажи автомобиля в 2022 году - нужно ли платить налог при продаже машины и подавать 3-НДФЛСкачать

Продажа авто без налогаСкачать

Налог с продажи автомобиля в 2024 году, нужно ли платить налог с продажи машины / авто в 2024Скачать

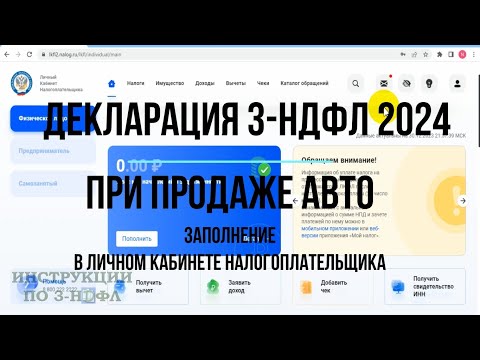

3-НДФЛ 2024 при продаже автомобиля, как заполнить декларацию 3-НДФЛ при продаже машины в личном кабСкачать

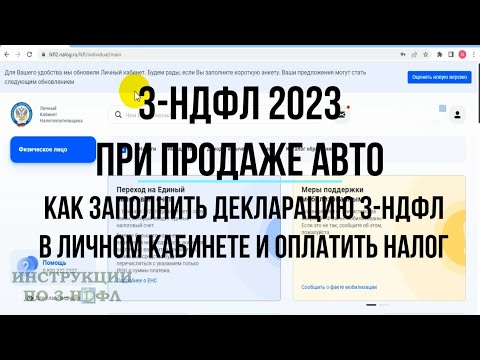

3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать

КАК НЕ ПЛАТИТЬ НАЛОГ С ПРОДАЖИ АВТОСкачать

При продаже автомобиля дешевле 250000 рублей больше не нужно подавать декларацию 3-НДФЛ с 2022 годаСкачать

НДФЛ при продаже автомобиля, с какой суммы уплачивается?Скачать

Правила уплаты налога при продаже автомобиляСкачать

Кто освобождается от уплаты транспортного налога?Скачать

Какую стоимость автомобиля указывать в договоре? (Полезные советы от РДМ-Импорт)Скачать

Какие налоги нужно заплатить при продаже автомобиля. Бизнес и налогиСкачать

2022 3 НДФЛ при продаже автомобиля в приложении Налоги ФЛ инструкция по заполнению декларации ОНЛАЙНСкачать

Вы продали автомобиль перекупу. Какие налоги с этого придется заплатить? Как этого избежать?Скачать

Как правильно совершить сделку по купле-продаже автомобиля? рассказываем в деталях.Скачать

Надо ли платить налог при продаже автомобиля: штрафы если не подать 3-НДФЛ при продаже машиныСкачать

Как легко ПОПАСТЬ НА ДЕНЬГИ? Налог с продажи автомобиля и декларация 3-НДФЛСкачать