Определение и своевременная оплата налогов являются важными обязанностями для каждого гражданина и предпринимателя. Законодательство постоянно меняется, и важно быть в курсе, какие налоги должны быть уплачены до конца 2023 года, чтобы избежать штрафов.

Налоговая система в России предусматривает ряд видов налогов, которые должны быть уплачены гражданами и организациями. Некоторые налоги являются процентными от доходов, другие — фиксированными суммами. Для определения того, какие налоги будут действительными до конца 2023 года, следует обращаться к законодательству и консультациям специалистов.

Некоторые из основных налогов, которые должны быть уплачены до конца 2023 года, включают:

- НДС (налог на добавленную стоимость);

- Налог на прибыль организаций;

- Налог на доходы физических лиц;

- Земельный налог;

- Транспортный налог и другие.

Помимо указанных налогов, существуют и другие, специфические для определенных категорий налогоплательщиков или видов деятельности. Для каждого индивидуального случая следует обратиться к действующему законодательству и провести консультацию с юристом или налоговым специалистом. Таким образом, вы избежите штрафов и проблем с налоговыми органами в будущем.

- Какие налоги нужно оплатить до конца 2023 года?

- Налог на прибыль предприятия

- Основные требования к уплате налога на прибыль

- Сроки уплаты налога на прибыль в 2023 году

- Налог на имущество организаций

- Кто подлежит уплате налога на имущество организаций

- Расчет налоговой базы налога на имущество организаций

- 🎬 Видео

Видео:Все, что нужно знать ИП о налогах в 2023 годуСкачать

Какие налоги нужно оплатить до конца 2023 года?

Для юридических лиц и предпринимателей, важно знать, какие налоги необходимо оплатить до конца 2023 года, чтобы быть в соответствии с законодательством и избежать штрафов и санкций. Ниже перечислены основные налоги, которые должны быть оплачены до указанного срока.

1. Налог на прибыль предприятия. Это один из главных налогов, который облагает прибыль юридических лиц. Размер налога определяется путем применения налоговой ставки к чистой прибыли организации. Важно учесть, что плательщики данного налога обязаны вести учет доходов и расходов, а также соблюдать правила и сроки уплаты данного налога.

2. Налог на имущество организаций. Этот налог облагает наличные активы юридических лиц, такие как здания, сооружения, оборудование и другое имущество, которое используется для предпринимательской деятельности. Каждая организация обязана рассчитать налоговую базу налога на имущество и уплатить соответствующую сумму в установленные сроки.

Подробные требования по уплате налога на прибыль и налога на имущество организаций регламентированы действующим законодательством и налоговым кодексом. Организации должны своевременно и точно выполнять все обязательства по уплате налогов, чтобы избежать негативных последствий и негативного влияния на свою деятельность.

Важно помнить, что налоговые ставки, правила уплаты и сроки могут изменяться в соответствии с решениями правительства и налоговых органов. Поэтому юридическим лицам и предпринимателям рекомендуется регулярно следить за изменениями в законодательстве и своевременно принимать необходимые меры для соответствия требованиям.

Видео:Правила начисления налога со вкладов в 2023 годуСкачать

Налог на прибыль предприятия

Основным требованием к уплате налога на прибыль является своевременность его уплаты. Каждое предприятие обязано регулярно подавать декларацию и производить расчеты с налоговой службой с учетом полученной прибыли.

Сроки уплаты налога на прибыль в 2023 году зависят от системы налогообложения, которую выбрало предприятие. Некоторые предприятия могут платить налог ежеквартально, а другие – ежемесячно. Эти сроки надо строго соблюдать, иначе предприятие может быть подвержено штрафам и другим неблагоприятным последствиям.

Для расчета налоговой базы налога на прибыль предприятия необходимо учесть все доходы и расходы предприятия за определенный период. Доходы могут включать продажу товаров и услуг, аренду имущества и другие источники прибыли. Расходы включают издержки на оплату рабочей силы, аренду помещений, закупку сырья и материалов, налоги и другие расходы, необходимые для осуществления предпринимательской деятельности.

Расчет налога на прибыль предприятия требует аккуратности и внимательности, так как он является основой для правильного платежа в бюджет. Поэтому рекомендуется обратиться за помощью к профессионалам, чтобы избежать ошибок и минимизировать риски предприятия.

Основные требования к уплате налога на прибыль

Для уплаты налога на прибыль существуют определенные требования, которые необходимо соблюдать:

1. Регистрация в налоговом органе: предприятие должно зарегистрироваться в налоговой инспекции и получить свидетельство о постановке на учет в качестве плательщика налога на прибыль.

2. Ведение бухгалтерского учета: организация должна аккуратно вести бухгалтерский учет, чтобы правильно определить налоговую базу и размер налоговых обязательств.

3. Составление налоговой декларации: предприятие обязано составить и подать налоговую декларацию, в которой указываются все доходы и расходы за отчетный период. Декларация должна быть подписана руководителем организации и основным бухгалтером.

4. Уплата налога в установленные сроки: налог на прибыль должен быть уплачен в установленные налоговым законодательством сроки. Обычно эти сроки зависят от вида организации и периода, за который устанавливается налоговая отчетность.

Нарушение этих требований может привести к негативным последствиям, таким как штрафные санкции или возможность наложения ареста на банковские счета компании. Поэтому следует внимательно относиться к уплате налога на прибыль и соблюдать все необходимые требования.

Сроки уплаты налога на прибыль в 2023 году

В соответствии с действующим законодательством, сроки уплаты налога на прибыль в 2023 году определяются в зависимости от организационно-правовых форм предприятий.

1. Для организаций, созданных в форме общества с ограниченной ответственностью (ООО), установлены следующие сроки уплаты налога на прибыль:

- За первый квартал – до 28 апреля;

- За второй квартал – до 28 июля;

- За третий квартал – до 28 октября;

- За четвертый квартал – до 28 января следующего года.

2. Для акционерных обществ (АО), сроки уплаты налога на прибыль в 2023 году установлены следующие:

- За первый квартал – до 28 апреля;

- За второй квартал – до 28 июля;

- За третий квартал – до 28 октября;

- За четвертый квартал – до 28 января следующего года.

3. Для индивидуальных предпринимателей сроки уплаты налога на прибыль в 2023 году таковы:

- За первый квартал – до 28 апреля;

- За второй квартал – до 28 июля;

- За третий квартал – до 28 октября;

- За четвертый квартал – до 28 января следующего года.

Важно помнить, что несвоевременная уплата налога на прибыль влечет за собой наложение штрафных санкций со стороны налоговых органов. Поэтому рекомендуется строго соблюдать установленные сроки уплаты налога, чтобы избежать возможных негативных последствий.

Видео:Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

Налог на имущество организаций

Организации, которые обязаны уплачивать налог на имущество, включают в себя как коммерческие предприятия, так и некоммерческие организации. Для каждой организации действуют свои индивидуальные правила определения налоговой базы и расчета налоговой ставки.

Определение налоговой базы налога на имущество происходит на основе стоимости земельных участков, зданий, сооружений, машин и оборудования, транспортных средств и других материальных активов, которые находятся в собственности организации.

Расчет налоговой базы осуществляется в соответствии с установленными законодательством требованиями и нормами. Для точного определения стоимости имущества могут применяться различные методы оценки, такие как оценка по среднерыночной стоимости, метод капитализации доходов или метод издержек восстановления.

Сумма налога на имущество организаций рассчитывается путем умножения налоговой базы на налоговую ставку. Налоговая ставка может быть установлена как фиксированная (независимо от стоимости имущества), так и прогрессивная (в зависимости от стоимости имущества).

Уплата налога на имущество организаций должна быть произведена в соответствии с установленными законодательством сроками. Обычно данный налог уплачивается путем перечисления денежных средств на специальный счет в налоговой службе либо через электронные платежные системы.

Налог на имущество организаций является важным источником доходов для государства. От точности и своевременности уплаты данного налога зависит стабильность и развитие финансовой системы страны, а также реализация социальных программ и проектов.

Кто подлежит уплате налога на имущество организаций

Налог на имущество организаций обязаны уплачивать следующие субъекты:

- Юридические лица (коммерческие организации, государственные и муниципальные учреждения, некоммерческие организации и другие юридические лица);

- Филиалы и представительства иностранных компаний;

- Созданные на территории России обособленные подразделения иностранных организаций;

- Неюридические лица (фермерские хозяйства, общественные и религиозные организации и т.д.), располагающие имуществом, подлежащим налогообложению;

- Физические лица, являющиеся индивидуальными предпринимателями и имеющие собственность, подлежащую налогообложению в соответствии с законодательством.

Однако стоит отметить, что некоторые виды имущества и организации могут быть освобождены от уплаты данного налога в соответствии с законодательством.

Расчет налоговой базы налога на имущество организаций

Расчет налоговой базы налога на имущество организаций проводится путем определения стоимости имущества, которое принадлежит организации. Для этого необходимо учесть все объекты имущества, включая здания, сооружения, транспортные средства, оборудование и другие активы.

Стоимость имущества определяется на основе его балансовой стоимости, которая указывается в бухгалтерском учете организации. В случае если имущество было приобретено по договору аренды, стоимость определяется исходя из рыночной стоимости аналогичного имущества.

Налоговая база налога на имущество организаций определяется путем умножения стоимости имущества на коэффициент, установленный налоговым органом. Коэффициент может зависеть от различных факторов, таких как вид имущества, его состояние, местоположение и другие параметры.

После расчета налоговой базы необходимо учесть возможные льготы и преимущества, которые предоставляются организации в соответствии с налоговым законодательством. Льготы могут быть связаны с особенностями деятельности организации, ее статусом или другими факторами.

Итоговая налоговая база налога на имущество организаций определяется путем вычитания льгот и преимуществ из расчетной базы. По итогу получается сумма, которую необходимо уплатить в качестве налога на имущество.

Расчет налоговой базы налога на имущество организаций является важным шагом при определении суммы налога, которую должна уплатить организация. Правильность расчета базы позволяет избежать ошибок и неустойчивых финансовых ситуаций. Поэтому необходимо производить расчет внимательно и соблюдать все требования налогового законодательства.

🎬 Видео

Патентная система налогообложения для ИП в 2023 годуСкачать

Новые налоги в 2023 году/ Налог на сверхприбыльСкачать

Налог на вклады - кто, сколько и когда заплатит. Что происходитСкачать

Транспортный налог 2023: все измененияСкачать

НАЛОГ НА ВКЛАДЫ в 2023 году / Кого заставят платить? / Как рассчитать?Скачать

НДФЛ платим с 2023 года по новому. Разбираемся что к чему?Скачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Как уменьшать налоги на страховые взносы ИПСкачать

Самозанятость 2023 Как открыть Как пробить чек и оплатить налог Ответы на вопросыСкачать

Единый Налоговый Платеж: в 2022 году добровольно, а в 2023 году обязательно?Скачать

В 2023 году изменятся правила начисления налога на доходы граждан: разбираем три новых законаСкачать

Единый налоговый счет: как платить налоги и взносы в 2023 годуСкачать

Как избежать уплаты налога с банковского вклада: разберем на примерахСкачать

НАЛОГИ ДЛЯ ИП В 2023 ГОДУ! / Что нужно знать предпринимателю о налогах?Скачать

Самозанятость в 2023 году: главное. Кому подходит режим самозанятости? Как стать самозанятым в 2023?Скачать

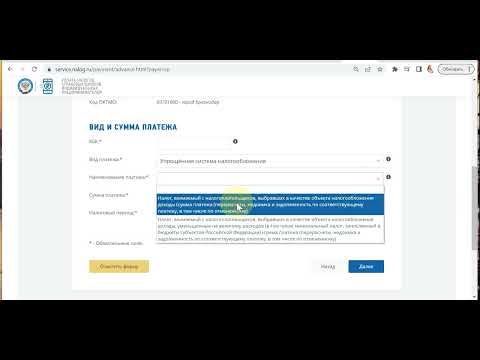

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Как платить налоги в 2023 году по-старомуСкачать