Ипотечный кредит — это одна из самых популярных форм финансирования при покупке недвижимости. Однако, несмотря на выгодные условия, ставки по ипотеке могут быть высокими, что может стать серьезной преградой для многих покупателей. К счастью, существуют различные способы снизить ставку по ипотеке, что позволяет сэкономить на кредите и сделать его более доступным.

Первый и самый очевидный способ снизить ставку по ипотеке — это увеличить сумму первоначального взноса. Чем больше вы внесете собственных средств при покупке жилья, тем меньше процентная ставка будет вам предлагаться. Это связано с тем, что банки смотрят на такого рода займы как на менее рисковые, если у заемщика имеется значительный стартовый капитал.

Второй способ — улучшить свою кредитную историю. Если вы являетесь надежным и ответственным заемщиком с хорошей кредитной историей, банки будут готовы предложить вам более низкую ставку по ипотеке. Важно своевременно погашать свои кредиты, не допускать просрочек и иметь долгосрочные стабильные доходы, чтобы подтвердить свою платежеспособность.

Третий способ — сравнить предложения различных банков и выбрать наиболее выгодные условия. Ипотечный рынок на сегодняшний день насыщен предложениями от различных финансовых учреждений, поэтому у вас есть возможность выбрать наиболее подходящий вариант. Сравните ставки, комиссии, дополнительные услуги и выберите банк, предлагающий наиболее выгодные условия для вас.

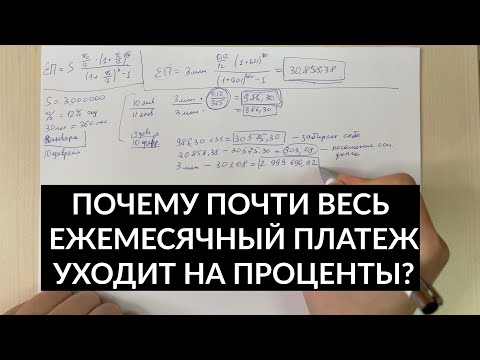

Видео:Как рассчитывается ежемесячный платеж, проценты банку и сумма погашения основного долга?Скачать

Выбор банка и программы ипотеки

Определитесь с вашими желаниями и финансовыми возможностями. Разберитесь, какую сумму вы можете отдавать каждый месяц на погашение кредита. Учтите ваши доходы, текущие расходы, а также возможность их изменения в будущем. Также учтите, что процентная ставка может быть разной у разных программ ипотеки. Сравните условия разных предложений и выберите то, которое будет наиболее выгодным для вас.

Другой важный аспект – это надежность банка. Используйте рейтинги и отзывы, чтобы узнать о репутации и надежности разных банков. Потратьте время на то, чтобы изучить их историю и опыт на рынке ипотечных кредитов. Найдите информацию о количестве проблемных ссуд, финансовой устойчивости и репутации сервиса банка.

Также следует учитывать комиссии, которые могут взыматься банком за оформление ипотеки. Изучите информацию о дополнительных услугах, которые предлагает банк, таких как страхование жилья или возможность досрочного погашения кредита без штрафов.

Когда вы изучите все эти факторы и сделаете свои отличительные черты, ваш следующий шаг – это подача заявки на ипотеку в выбранном банке.

Основываясь на предоставленных вами данных, банк рассмотрит вашу заявку и примет решение о выдаче ипотечного кредита. В случае положительного решения, вы сможете оформить договор и начать процесс покупки жилья.

Основываясь на этом, выбор банка и программы ипотеки является решающим фактором при покупке недвижимости. Не торопитесь и проведите нужные исследования, чтобы выбрать наиболее подходящий и выгодный вариант для вас.

Выбор банка и программы ипотеки

Первым шагом при выборе банка следует определить свои финансовые возможности и поставить цель — какую сумму вы хотите получить в качестве ипотечного кредита. Также необходимо определиться с сроком кредита, важно рассчитать, насколько вы комфортно будете выплачивать ежемесячные платежи.

После этого наступает самая ответственная часть — изучение предложений различных банков. При выборе банка обратите внимание на процентную ставку по кредиту, срок займа, возможность досрочного погашения, величину первоначального взноса и другие условия, которые могут быть важными для вас.

| Банк | Процентная ставка | Срок займа | Первоначальный взнос |

|---|---|---|---|

| Банк А | 8.5% | 25 лет | 15% |

| Банк Б | 7.9% | 20 лет | 20% |

| Банк В | 9.2% | 30 лет | 10% |

После того, как вы изучили предложения разных банков, необходимо оценить условия программы ипотеки каждого из них. Сравните процентные ставки, сроки займа, размер первоначального взноса и другие важные параметры. Обратите внимание на дополнительные услуги, которые может предоставить банк, например, страхование жизни или возможность снижения процентной ставки при выполнении определенных условий.

При выборе банка обязательно учитывайте свою кредитную историю. Если у вас есть задолженности по другим кредитам или просроченные платежи, это может негативно сказаться на условиях ипотеки. Но не отчаивайтесь, в зависимости от банка и ситуации, можно предпринять шаги по улучшению кредитной истории.

После проведения всех необходимых исследований и оценки условий программы ипотеки, вы будете готовы сделать свой выбор. Помните, что правильное сравнение и анализ предложений поможет вам сэкономить на кредите и получить наиболее выгодные условия для приобретения своего жилья.

Оценка условий программы ипотеки

После выбора банка и изучения предложений различных программ ипотеки, необходимо провести оценку условий выбранной программы.

Первым шагом является изучение процентной ставки по кредиту. Важно учитывать, что низкая процентная ставка может быть привлекательной, но вместе с этим необходимо обратить внимание на другие платежные условия. Банк может предложить низкую процентную ставку, но вместо этого взимать высокие комиссии или требовать дополнительные обязательства. Поэтому важно оценить все условия программы ипотеки в комплексе.

Вторым шагом — изучение требований к заемщику. Банки могут устанавливать различные требования к заемщикам, включая минимальный доход, стаж работы, возраст и другие параметры. Необходимо убедиться, что соответствуешь всем требованиям банка, чтобы быть одобренным для получения ипотечного кредита.

Третий шаг — анализ дополнительных условий и ограничений программы ипотеки. Банк может устанавливать различные ограничения на использование кредитных средств, например, на приобретение определенных типов недвижимости или на проведение ремонта. Также может быть ограничена возможность досрочного погашения кредита или его частичного досрочного погашения. Важно ознакомиться с этими ограничениями и убедиться, что они не будут препятствием в реализации твоих планов.

Итак, оценка условий программы ипотеки включает в себя изучение процентной ставки, требований к заемщику, анализ дополнительных условий и ограничений. Только после тщательной оценки всех этих параметров можно принять решение о выборе конкретной программы ипотеки.

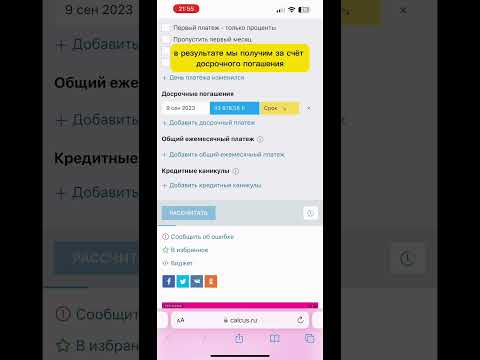

Видео:Реальный способ снизить ставку по ипотеке 2023! Господдержка, семейная ипотека, субсидии.Скачать

Улучшение кредитной истории

Первым шагом для улучшения кредитной истории является проверка ее наличия. Вы можете получить бесплатный отчет о своей кредитной истории в одном из специализированных кредитных бюро. В отчете будут указаны все ваши кредитные обязательства, а также их статусы (оплачено, просрочено и т.д.).

Если вы обнаружите ошибки или неточности в своем кредитном отчете, обратитесь в кредитное бюро с просьбой исправить их. Вам потребуется предоставить документы, подтверждающие вашу правоту.

Чтобы улучшить кредитную историю, необходимо установить положительную платежную дисциплину. Старайтесь оплачивать все свои кредиты и счета вовремя, без задержек и просрочек. Это позволит создать положительную историю платежей и повысить ваш кредитный рейтинг.

Также рекомендуется избегать больших задолженностей по кредитным картам и другим кредитам. Старайтесь не использовать кредитную линию на максимум и не превышать 30% от ее лимита. Это поможет подтвердить вашу финансовую дисциплину и надежность как заемщика.

Важно помнить, что улучшение кредитной истории — это процесс, требующий времени и усилий. Однако помните, что даже малые изменения в вашей кредитной истории могут привести к существенному снижению ставки по ипотеке и сэкономии на кредите.

Улучшение кредитной истории является важным шагом для получения более выгодных условий ипотечного кредитования. Для этого необходимо проверить свою кредитную историю, исправить ошибки и неточности, установить положительную платежную дисциплину и избегать больших задолженностей по кредитам. Помните, что улучшение кредитной истории — это процесс, требующий времени и усилий, но может привести к заметной экономии на ипотечном кредите.

6. Погашение задолженностей по кредитам

Перед погашением задолженностей необходимо составить список всех кредитов и определить их приоритетность. В первую очередь следует погасить кредиты с самыми высокими процентными ставками, так как именно они увеличивают общую сумму платежей.

При погашении задолженностей необходимо стремиться к своевременному закрытию всех обязательств. Несвоевременная оплата может повлечь штрафные санкции и негативно повлиять на кредитную историю, что в последствии сделает получение ипотеки более сложным и дорогим.

| № п/п | Название кредита | Процентная ставка | Сумма задолженности | Ежемесячный платеж |

|---|---|---|---|---|

| 1 | Потребительский кредит | 20% | 100 000 рублей | 5 000 рублей |

| 2 | Кредитная карта | 25% | 50 000 рублей | 3 000 рублей |

| 3 | Автокредит | 15% | 200 000 рублей | 10 000 рублей |

Начиная с кредита с самой высокой процентной ставкой, заемщик постепенно погашает задолженности, следуя установленной приоритетности. После полного погашения всех кредитов у заемщика улучшится кредитная история, что повлияет на возможность получения ипотеки с более низкой ставкой в будущем.

Кроме погашения задолженностей, важно также контролировать свои расходы, чтобы дополнительно сэкономить деньги и справляться с платежами по ипотеке без затруднений. Для этого можно составить бюджет, отслеживать свои финансовые потоки и избегать ненужных трат.

Своевременная оплата всех обязательств

Чтобы не забывать о своих обязательствах, рекомендуется следовать нескольким простым правилам:

Организуйте ежемесячные напоминания о выплате кредита. Это может быть удобная мобильная или компьютерная программа, которая будет напоминать вам о предстоящих платежах.

Настройте автоплатежи. Многие банки предлагают услугу автоматического списания средств с вашего счета для оплаты кредита. Это удобно и позволяет избежать забывчивости.

Создайте резервный фонд на случай неожиданных ситуаций. Опережающая оплата позволит вам быть готовым к непредвиденным обстоятельствам, таким как потеря работы или проблемы со здоровьем.

Помимо своевременной оплаты кредита, также важно следить за другими обязательствами, такими как коммунальные платежи, страховые взносы и прочие счета. Просрочка по ним может повлиять на вашу кредитную историю и усложнить получение следующих кредитов.

Придерживаясь вышеперечисленных советов и регулярно производя своевременную оплату всех обязательств, вы создадите хорошую кредитную историю, что поможет вам в будущем получить более выгодные условия ипотечного кредита.

💥 Видео

Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать

Что выгоднее для заемщика – уменьшить срок или платежСкачать

Как написать заявление на снижение процентной ставки по ипотеке в Сбербанке?Скачать

Низкий процент по кредиту за единоразовый платеж банку. Ловушка для дураков.Скачать

Снижение процентной ставки по действующей ипотеке в СбербанкеСкачать

Кому достанется выгодная ипотека Отау?Скачать

🛑Как рассчитать выгоду досрочного погашения по ипотеке за 2 минуты ⏰Скачать

Когда НЕ выгодно досрочное погашение кредита?Скачать

Новая старая ключевая ставка ЦБ. Что будет с вкладами, кредитами, ипотекой, автокредитамиСкачать

КАК НЕ ПЛАТИТЬ ПРОЦЕНТЫ ПО КРЕДИТУ ЗАКОННОСкачать

Досрочное погашение ипотеки: уменьшать платёж, срок или выбрать 3-й вариант?Скачать

День досрочного погашения | Когда выгоднее платить?Скачать

Как платить налог с материальной выгоды на процентах по кредитуСкачать

ЧТО ВЫГОДЕНЕЕ⁉️Уменьшить срок по ипотеке или платеж ?#деньги#ипотека#кредит #капитал#кредиты#shortsСкачать

Правильное частичное досрочное погашение кредита. Семейный бюджет и финансовая грамотность.Скачать

Как платить ипотеку выгодно? Уменьшать срок или сумму ежемесячного платежа?Скачать

Как снизить процентную ставку по кредитуСкачать

Частичное досрочное погашение кредита: как правильно и вовремя погасить кредитСкачать