Налоги — это неотъемлемая часть нашей жизни, которая обеспечивает функционирование государства. Такое понятие, как налоговая обязанность, возникает у каждого гражданина, и уже с порога совершеннолетия мы должны быть готовы отчислять часть своего дохода в бюджет страны. Однако, вопрос о том, в каком именно возрасте начинать уплачивать налоги, может вызывать некоторые недоумения.

Согласно законодательству Российской Федерации, обязанность платить налоги возникает с момента достижения гражданином 18-летнего возраста. Сведения о доходах и прочих финансовых обязательствах подаются в налоговые органы, начиная с момента трудоустройства или начала предпринимательской деятельности.

При этом необходимо помнить о том, что размер налоговой обязанности зависит от доходов гражданина. В России применяется прогрессивная шкала налогообложения, которая предусматривает разные ставки налога в зависимости от заработка. Таким образом, чем выше доход, тем больше налогов нужно будет заплатить.

Видео:Как уходят от налогов. Объяснение на пальцахСкачать

2. Возраст начала выплаты налогов в России: когда и как начать

В Российской Федерации обязанность уплаты налогов возникает у граждан с момента достижения совершеннолетия, то есть с 18 лет. С момента достижения этого возраста каждый гражданин обязан зарегистрироваться в налоговой инспекции и начать уплачивать соответствующие налоговые сборы.

Для начала уплаты налогов необходимо обратиться в ближайшую налоговую инспекцию и получить свидетельство о постановке на учет по месту жительства. Для этого необходимо предоставить паспорт и заполнить соответствующую анкету. После этого вы будете зарегистрированы в качестве налогоплательщика и получите уникальный налоговый идентификационный номер (ИНН).

После регистрации в качестве налогоплательщика необходимо регулярно подавать налоговую декларацию, в которой указываются все доходы, полученные в течение года. В декларации также указываются все налоговые вычеты, которые могут уменьшить сумму подлежащих уплате налогов.

Налоги могут начисляться на различные виды доходов, такие как заработная плата, проценты на банковский вклад, арендная плата, доходы от предпринимательской деятельности и другие. Ставки налогов могут различаться в зависимости от вида дохода и общей суммы доходов гражданина.

Важно отметить, что уплата налогов является гражданской и социальной обязанностью каждого гражданина. Наличие ИНН и уплата налогов подтверждают правовой статус гражданина и его важную роль в обществе.

Видео:Отсрочка по уплате налога, как её получить | условия и порядок оформления #СапелкинСкачать

Обязательные выплаты: с чего начинается плата

В России обязанность платить налоги начинается с определенного промежутка времени, связанного с достижением определенного возраста. Согласно действующему законодательству, налоговые выплаты в России начинаются с 18 лет.

Однако, есть определенные случаи, когда плата налогов может начинаться и ранее. Например, если несовершеннолетний получает доход от осуществления предпринимательской деятельности, то он также обязан уплачивать налоги.

Обязательные налоговые выплаты могут предусматривать уплату налога на доходы физических лиц (НДФЛ), налога на имущество физических лиц (НИФЛ), налога на землю и других видов налогов.

Кроме того, существуют также социальные налоги, уплата которых обязательна для всех работников. К таким налогам относятся пенсионный фонд, фонд социального обеспечения и медицинская страховка.

Для того чтобы начать уплачивать налоги, необходимо зарегистрироваться в налоговой службе РФ и получить индивидуальный налоговый номер (ИНН). После получения ИНН, налогоплательщик может начать уплачивать налоги в соответствии с законодательством и проводить свои финансовые операции в соответствии с налоговым законодательством.

| Налоговый вид | Ставка налога |

|---|---|

| НДФЛ | 13% |

| НИФЛ | 0,1% — 2,2% (в зависимости от стоимости имущества) |

| Налог на землю | зависит от категории земельного участка и его стоимости |

Как правило, начало уплаты налогов сопровождается особыми привилегиями и льготами для лиц, достигших совершеннолетия. Некоторые категории граждан, такие как пенсионеры, инвалиды и неработающие студенты, могут быть освобождены от уплаты определенных налогов или получать иные льготные условия.

Для более подробной информации о начале уплаты налогов, ставках и льготах рекомендуется обратиться в налоговые органы или консультироваться со специалистами в области налогового законодательства.

Первоначальная обязанность

Первоначальная обязанность по уплате налогов возникает у граждан России с момента начала получения дохода. Это означает, что все физические лица, получающие любые виды доходов, в том числе заработную плату, пенсию, сдачу в аренду имущества и т.д., обязаны уплачивать налоги в соответствии с законодательством Российской Федерации.

Важно отметить, что налоговая обязанность возникает даже если доход получен неофициально или сумма дохода незначительна. Физическое лицо не может избежать уплаты налогов путем скрытия доходов или использования других незаконных методов.

Первоначальная обязанность заключается в правильном расчете и своевременной уплате налогов. Для этого необходимо внимательно ознакомиться с налоговым кодексом Российской Федерации и официальными инструкциями и рекомендациями налоговых органов.

Для упрощения процесса уплаты налогов многие граждане России предпочитают воспользоваться услугами специализированных налоговых консультантов или компаний, которые могут помочь с расчетом и уплатой налогов в соответствии с требованиями закона.

Обязательная уплата налогов — это важная часть гражданской ответственности и вклад в развитие Российской Федерации. Соблюдение налогового законодательства является залогом стабильной и устойчивой экономики страны, а также создания благоприятных условий для всех ее граждан.

Доходы подлежащие налогообложению в России

В Российской Федерации под налогообложение подпадают различные виды доходов. Они могут быть получены как физическими лицами, так и юридическими. При определении налоговых обязательств необходимо учитывать какой именно доход получен и какими источниками.

В налогооблагаемый доход входят:

| Вид дохода | Примеры |

|---|---|

| Заработная плата | Зарплата, премии, надбавки |

| Доходы от предпринимательской деятельности | Прибыль от продажи товаров или услуг |

| Доходы от имущества | Аренда недвижимости, сдача в аренду автомобиля |

| Дивиденды | Получение части прибыли акционерной компании |

| Проценты и доли в уставном капитале | Суммы полученные по вкладам в банк или участие в совместном предприятии |

| Доходы от продажи ценных бумаг | Прибыль от продажи акций, облигаций |

| Доходы от аренды имущества | Суммы полученные за аренду земли, недвижимости, автотранспорта |

Это лишь несколько примеров доходов, подлежащих налогообложению. При этом уровень налогов может меняться в зависимости от различных факторов, таких как сумма дохода, категория налогоплательщика и т.д. Правила налогообложения детально описаны в Налоговом кодексе Российской Федерации.

Ставки налогов

Ставки налогов в России устанавливаются в зависимости от различных категорий налогоплательщиков и типов доходов. Ниже приведены основные виды налогообложения:

- НДФЛ (налог на доходы физических лиц) – это налог, который удерживается с заработанных физическими лицами доходов. Ставка НДФЛ также зависит от суммы заработка и процентов удержания.

- НДС (налог на добавленную стоимость) – устанавливается на товары и услуги при их продаже. НДС считается от общей стоимости товаров или услуг и варьируется в зависимости от отрасли и категории товаров.

- УСН (упрощенная система налогообложения) – предназначена для индивидуальных предпринимателей и небольших компаний с ограниченным оборотом. Основная ставка составляет 6% от дохода.

- ЕНВД (единый налог на вмененный доход) – рассчитывается на основе величины вмененного дохода, установленного для отдельных видов деятельности.

Однако, ставки налогов могут меняться со временем в зависимости от изменений в налоговом законодательстве и экономической ситуации в стране. Поэтому, каждый налогоплательщик должен регулярно отслеживать изменения в законодательстве, чтобы быть в курсе актуальных ставок налогов и своих обязанностей.

Видео:«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Начало уплаты: возраст и особенности

Согласно законодательству Российской Федерации, граждане обязаны начинать уплачивать налоги с 18 лет. Это означает, что в момент достижения указанного возраста, гражданин становится налогоплательщиком и должен уплачивать свою долю налогов.

В связи с этим, при достижении 18-летнего возраста, гражданину необходимо зарегистрироваться в налоговой инспекции и найти способ удовлетворить свои налоговые обязанности. Это может быть выполнено путем подачи налоговой декларации и оплаты налога с доходов.

Основной вид налоговых обязательств в данном возрасте является подоходным налогом, который уплачивается с доходов. Это может включать доходы, полученные от работодателя, самозанятых доходы, доходы от предпринимательской деятельности и другие виды доходов.

Существуют различные ставки налогов, которые определяются в зависимости от вида доходов и общей суммы заработанных денег. Необходимо ознакомиться с текущими ставками налогов и правилами их уплаты в целях правильного расчета и своевременного уплаты налогов.

Не следует забывать, что налогообложение также может зависеть от специфических правил и ситуаций, таких как налоги для самозанятых или для индивидуальных предпринимателей. Поэтому важно быть внимательным к деталям и конкретным обстоятельствам, касающимся вашего налогообязательства.

Для молодых людей, которые только начали работать и получать доходы, важно обратить внимание на свои налоговые обязанности и вовремя начать уплачивать налоги. Своевременная уплата налогов не только соблюдение законодательства, но и участие в формировании бюджета страны и положительное влияние на экономику.

Дети и подростки

Обязанность уплачивать налоги возникает не только у взрослых граждан, но и у детей и подростков. В соответствии с законодательством Российской Федерации, налоговые обязательства начинаются для детей с момента достижения ими 18-летнего возраста.

Согласно статье 23 Налогового кодекса РФ, доходы физических лиц, полученные детьми и подростками, подлежат налогообложению в том случае, если их сумма превышает установленные законом лимиты.

Однако, несмотря на это, большинство детей и подростков не имеют собственных доходов и, соответственно, не обязаны уплачивать налоги. Но есть исключения.

Если ребенок работает официально и получает за свой труд зарплату, то он обязан уплачивать налоги, как и любой другой гражданин. В данном случае, налоги взимаются с зарплаты по стандартным ставкам.

Кроме того, если ребенок получает доходы от предпринимательской деятельности, например, от продажи товаров или услуг, его также ожидает налоговая обязанность. В данном случае, налоговая ставка может быть определена в соответствии с режимом упрощенной системы налогообложения для индивидуальных предпринимателей.

Дети и подростки, осуществляющие инвестиционную деятельность и получающие доходы от инвестиций, также несут налоговую обязанность. Налоговая ставка в этом случае может быть разной в зависимости от вида инвестиций и срока их хранения.

Необходимо отметить, что для детей и подростков, уплачивающих налоги, действуют особые правила и льготы. Например, их налоговая база может быть уменьшена за счет учета определенных расходов или расходов на детей.

В случае неисполнения налоговых обязательств со стороны детей и подростков, они также подлежат ответственности в соответствии с действующим законодательством. Однако, в силу их возраста, такая ответственность может быть иной, чем для взрослых граждан.

| Возраст | Налоговые обязательства |

|---|---|

| До 18 лет | Нет налоговых обязательств, если отсутствуют собственные доходы |

| 18 лет и старше | Обязаны уплачивать налоги в случае наличия доходов |

Таким образом, дети и подростки также могут быть обязаны уплачивать налоги, если они получают собственные доходы. Однако, в целом, большинство детей и подростков не имеют такой обязанности до достижения 18-летнего возраста.

📸 Видео

Условия выплаты накопительной части пенсии лицам предпенсионного и пенсионного возрастаСкачать

Как платить налоги и взносы в 2024 году и другие январские новостиСкачать

Взыскание налоговой задолженности с физических лицСкачать

Исчисление и порядок уплаты налогов (#03)Скачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Правила начисления налога со вкладов в 2023 годуСкачать

1C:Лекторий 16.6.22 Единый налоговый платеж - новый порядок уплаты налогов, поддержка в 1ССкачать

Вебинар "Единый налоговый платеж новый порядок уплаты налогов с 2023 года"Скачать

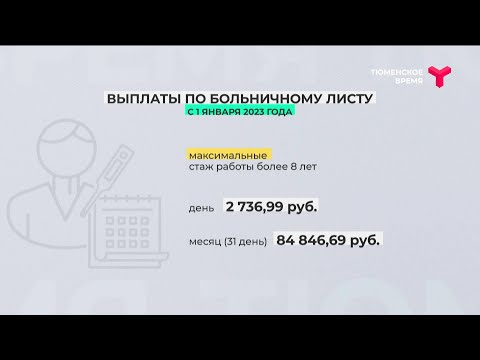

Изменения в выплатах по больничному листуСкачать

Вебинар "Единый налоговый платеж новые правила уплаты налогов с 2023 года"Скачать

Новые изменения правил назначения Единого пособия срочные новостиСкачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Взносы ИП в 2024Скачать

Порядок и условия предоставления отсрочки или рассрочки по уплате налогов и сборов для физ. лицСкачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

НДФЛ с зарплаты с 2023 года - слом шаблоновСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать